2018年12月25日のクリスマスに予定されていた、レオス・キャピタルワークスの上場(IPO)が延期される事に。

主幹事のみずほ証券から梯子を外された形のレオス・キャピタルであり、当然納得はいっていない様子。

しかし会社は儲かっても運用するファンドが儲かっていない、という運用会社としてはどうなのよ、という問題を抱えていた同社のIPO。相場の急変で問題が更に拡大していますが。

レオス・キャピタルが上場延期となった理由について考えてみました。

概要

レオス・キャピタルワークスが急遽上場延期に

12月はソフトバンクのIPOが話題となりましたが、結構な数のIPOがあります。その中で、ひふみ投信の運用会社として知られるレオス・キャピタルワークス<7330>が、12月25日のクリスマスのIPOを直前に上場延期を発表。2019年に再び上場を目指すとしています。

主幹事であるみずほ証券から“コーポレート・ガバナス及び内部管理体制の有効性について、投資家保護の観点から深堀すべき事項が発生した”との指摘を受けたとレオス藤野社長がコメントしています。また藤野社長としては“納得できない”とも(いずも18/12/22日本経済新聞)。

日経平均が急落し、20,000円を目前とする中でのレオス・キャピタルのIPO延期。みずほ証券が急遽同社の梯子を外した形で、当然レオス側は納得する訳はありません。

法令違反は生じていない、と同社は説明していますが、そんなの当たり前で、法令違反があれば、そもそもIPOのステージには上がれませんので・・・。

IPOって、証券会社の観点からは職人的な世界があります。同じような業界の同じような業績のA社とB社があって、両社いずれもIPOを希望する中で、A社は上場出来てB社はできない、そんな場面はよく目にします。法令違反の問題は両社ともにないのは大前提ですが、主幹事の力量によって上場出来たり出来なかったり。何が言いたいかと言えば、IPOは最低限の上場するためのルールはあるものの、明文化されていないルールが多数存在している、ということ。赤字の会社が何でもかんでもマザーズに上場できる訳ではない、というのが代表例。

そんな訳でレオス・キャピタルに対してIPO延期を通告した主幹事証券会社=みずほ証券の立場から、同社をIPO延期とした理由を考えてみます。

①ファンドは損していて会社が儲かっている

既に以前記事化していますがレオス・キャピタルIPO最大の問題点は、運用会社なのにファンドは儲かっていない中で会社は利益が出ている、という状態である部分。

関連記事:ひふみ投信不調の中でレオス・キャピタルはIPOへ、会社は儲かっても投資信託のパフォーマンスは過去最低水準

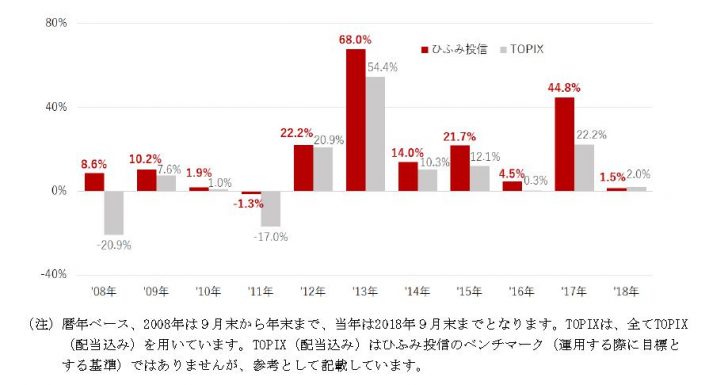

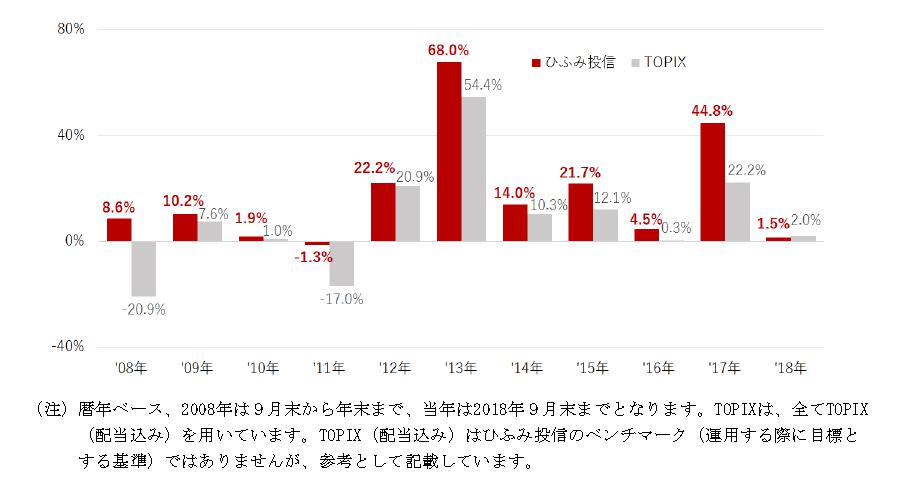

これまで着実にパフォーマンスを上げてきた同社のひふみ投信ですが、2018年は対TOPIXでパフォーマンスは下回る見込み。TOPIXを下回るということは、TOPIX連動型のインデックス型ETF買っていれば、そっちの方が儲かっていた訳で、運用会社としては非常にお粗末な状態。多くの投資信託がインデックス型に勝てない現実はありますが・・・。

・2018年はTOPIXに負けているひふみ投信のパフォーマンス

ファンド運営会社は通常の会社と異なり、株主に加えてファンド出資者という利害関係者が存在します。株主の利益と出資者の利益が異なるケースがファンド運営会社では時として生じますが、現状のレオス・キャピタルは会社として利益は出ているものの、ファンドとしての利益は出ていない状態。利益相反とまでは言いませんが、健全な状態ではありません。

対TOPIX比でパフォーマンスが下回る投資信託で、新規購入>解約、となるとも思えず、そうなると来期は解約が増えた結果、会社としての利益も減る事が十分考えられます。そうなれば利益計画の変更も不可避、最近IPO直後に業績の下方修正を出す企業が出ていますが、これってホント投資家を馬鹿にする行為。引受する証券会社も恥をかかされる行為ですが、レオス・キャピタルのケースも足元の相場の急落もあり、来期はともかく中期事業計画の見直しも必要とされるのでは。

ファンドが損していて会社が儲かっている状態は、短期的にはあり得ても長期的にはありえないので、現状のままでIPOはどうだろうな、と管理人は思っていたのですが、やはり・・・、という印象。マトモな引受部門を持っている大手・準大手の証券会社で、レオス・キャピタルの幹事になっているのが主幹事のみずほ証券1社なので、証券会社的には相当センシティブな問題と考えられ、みずほ証券はリスクを取って同社のIPOを指導した訳ですが、相場の急落もあり、最後の最後にNOという判断を下したのではないかと。

②未上場の親会社の存在する子会社上場

未上場会社の親会社の存在は、それ程語られていないレオス・キャピタルのIPOの隠れたテーマです。同社の親会社は未上場のISホールディングス(以下、IS-HD)。IS-HDはライブスター証券や外為オンラインなど、複数の金融会社を傘下に持つホールディングカンパニーです。

IS-HDはレオス・キャピタルの54%の株主シェアを持つ筆頭株主。今回の同社のIPOに際し、株式売り出しを行いますが引き続き33.4%以上の株式を保有する筆頭株主の座に留まります。

ソフトバンクのIPOの際に問題となった子会社上場ですが、レオス・キャピタルは非上場会社の子会社上場という、子会社上場の問題をそのまま抱えてのIPOとなります。

ただし東証のスタンスとしては、以前は独立系の会社がM&Aでグループ会社化された際は、そのM&Aされた企業の株主(VCを想定)の株式売却手段を確保するという例外措置で、特別に子会社上場を認めています。この制度を積極的に活用しているのがGMOグループ。

レオス・キャピタルのIPOも東証の例外措置のため、IPO自体は問題視できません。ソフトバンクも上場してしまったし。

ただし例外措置の適応を受けようとする会社であれば、より身ぎれいにする必要がありますが、そんな中で①の問題が存在する状態。相場の急落もあり、①の問題は簡単に解決する目処が立たない中で、未上場会社の子会社上場という例外ケースをゴリ押しするのは、証券会社として腰が引けるには当たり前。今更言うなよ、とレオス側からは感じますが、12月最後の相場急落が決定打になったのではないかと。

③相場の急変

まさか12月に入って日経平均が20,000円ギリギリにまで急落するとは、殆どの投資家は夢にも思っていませんでした。アメリカに連動する形で、日本株も急落している訳ですが、運用会社のレオス・キャピタルもその影響を免れません。

既に2018年のひふみ投信は対TOPIX比でパフォーマンスが負ける事がほぼ確定する中で、更なるパフォーマンスの悪化が予想されます。

相場の急落でIPOするのを延期しました、というのは普通によくあるケースで、上記①②の問題を持つ中で、相場の急落がIPO延期の直接的な原因となっている可能性が。特に同社は運用会社なので、相場急変の影響は非常に大きくなります。

IPOを延期すると、実はその後再度IPOに至らない企業が多い現実もあります。相場状況に関係なくIPOするのが恐らく得策なんでしょうが、レオス・キャピタルの場合①の問題があるので、発行会社ではなく証券会社がNOを言い出したのは、その後に生じる可能性のある問題を考えると、この相場でIPOして問題が発生したら主幹事証券会社としてはリスクに合わない、と考えるに至っても不思議ではありません。

主幹事を変えてもレオス・キャピタルはIPO出来ない可能性が高い

ファンドと株主の利益相反という微妙な問題を抱えながら、みずほ証券は主幹事としてよくレオス・キャピタルのIPOの指導をここまでやってきたと思います。みずほ証券は結構なリスクを取っているな、と目論見書読んで思ったのは、既に説明の通り他の総合系証券会社が大手は当然準大手もどこも幹事証券会社に入っていない部分。

レオス・キャピタルの藤野社長はみずほ証券からの通告に“納得できない”とコメントしていますが、その気持ちはよーく分かります。ただし多少引受の業務も知る管理人としては、みずほ証券もこれ以上の無理はできないのね・・・、とも思います。

もういい他の証券会社に主幹事変える!、という手段も取れますが、総合系証券会社は既に“関与しない”というスタンスの中、新たに主幹事を受ける証券会社がいるのか、という問題があります。

レオス・キャピタルの幹事団で他に主幹事できそうなのはSBI証券。SBI証券は2018年のIPOで10社の主幹事をしています。

関連記事:2018年のIPO市場、91社がIPOするもその後8割は初値割れの水準に

ただしSBI証券の主幹事銘柄は小型の銘柄が多く、SBI証券の引受部門の指導をよい意味で聞いてもらえる企業のIPOが多いです。

上記の①の問題はファンドのパフォーマンスが向上しないと解決できないため、問題解決は簡単ではありません。株価を大幅にディスカウントして政策案件としてSBI証券が主幹事引き受けを決断すれば(北尾社長のオーナー企業ですので)話は別ですが、通常のモードだとSBI証券も主幹事は難しいのではないかと。

レオス・キャピタルのIPO、2019年に再チャレンジする、とレオス藤野社長は表明していますが、さてどうなりますか。

・レオス・キャピタルのIPO、現状のままでは東証もよい顔はしません・・・

まとめ

2018年は最後の12月に株式市場は一波乱ある形となっています。そんな中でIPOが延期となったレオス・キャピタルワークス。

2019年に再度IPOに至る事になるのでしょうか?レオス・キャピタルはファンド運営会社であり、やはりファンド=ひふみ投信のパフォーマンスが良いことがIPOするためには必要と考えられます。ツイッター覗いていると、ひふみ投信保有者の悲鳴が聞こえてくるので、さすがにそんな中ではIPOは難しいかと。

果たしてレオス・キャピタルは2019年捲土重来を期してIPOに至る事ができるのか。ひふみ投信のパフォーマンスを気にしながら注目したいと思います。

レオス・キャピタルのIPOの関連記事

・ひふみ投信不調の中でレオス・キャピタルはIPOへ、会社は儲かっても投資信託のパフォーマンスは過去最低水準

・2018年のIPO市場、91社がIPOするもその後8割は初値割れの水準に