DeNAによる横浜スタジアムのTOB(株式公開買い付け)が発表されています。市民からお金を集めて球場を建設したという、由緒正しき横浜スタジアム。しかしながらDeNAは球団と球場の一体運営を目指しTOBによって横浜スタジアムの子会社化を決意。

横浜スタジアムの株主は市民の株主も多く存在しており、TOBに応じるかどうか、意見が割れているようです。

そこでやってみました横浜スタジアムの財務分析そしてDeNAのTOB株価の妥当性の検証。結論としては、経済合理性では売った方が良い、というもの。ただしオーナーズシートの権利等、お金で買えない価値があるのも事実。

何はともあれ投資家目線でDeNAによる横浜スタジアムのTOBを検証してみました。

概要

DeNAが横浜スタジアムのTOBを表明

中日ドラゴンズファンの管理人は全然知りませんでしたが、横浜球場って市民からお金集めて球場建設したんですね、知りませんでした。広島市民球場建設の際の樽募金は有名ですが、横浜はホント知りませんでした。

そんな横浜スタジアムにDeNAがTOB(株式公開買い付け)を表明。既に横浜DeNAベイスターズを所有しているDeNAとしては、球団と球場の一体運営によって、更なる収益拡大を目指したい所。と言っても、球団の営業努力では現状が限界(どうやっても黒字にならない)と見えてしまったので、新たに投資をして球団と球場の一体運営、という次の手を打ったという所でしょうか。

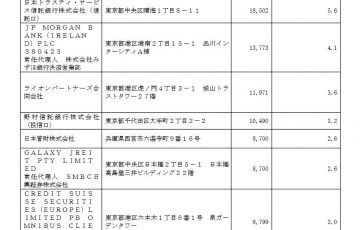

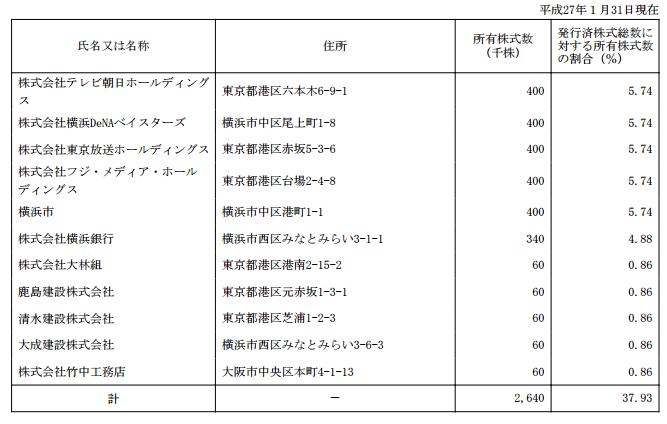

横浜スタジアムは市民株主が株主シェアの約62%

横浜スタジアムは現状、TV局等の法人株主が約38%、市民株主が約62%という割合。多くの法人株主の売却が予想されている中で、注目を浴びているのが市民株主の動向。

1978年に建設された横浜スタジアムは、プロ野球を横浜に呼ぶために市民株主が合計で20億円を出資したのがその始まり。その名残は現在も横浜スタジアムの株主状況に色濃く残されています。

既にDeNAは約5%の株を保有していますが、今回子会社化を目的としており、カギを握るのはシェア約62%の個人株主の動向。法人株主は経済合理性で説得できたとして、問題は市民株主が今回のTOBに応募するかどうか、という部分。

DeNAは横浜スタジアムを子会社化する気ではいますが、最終的にそれを受け入れるかどうかは市民株主の判断にかかっている、とも言える状態となっています。

ちなみに、未上場で譲渡制限付きの横浜スタジアム株、別にTOBと大々的に銘打つ必要があるのかな、と個人的には思ってしまいます。まぁ、会社法や金商法(金融商品取引法)を詳しく見た訳ではありませんが。

横浜スタジアムの大株主の状況(有価証券報告書より)

横浜スタジアムの財務状況

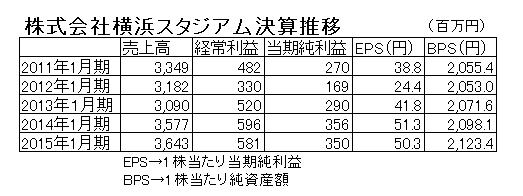

面白いもので、横浜スタジアムはバッチリ有価証券報告書が開示されています。そんな訳で横浜スタジアムの決算推移を見てみます。

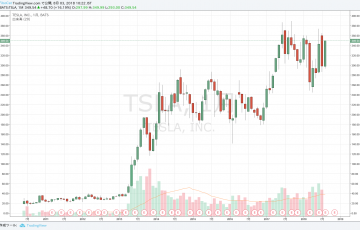

横浜DeNAベイスターズの成績はパッとしませんが、横浜スタジアムの業績は2012年1月期が底ではありますが、5期連続黒字を維持。大したものです。ただし球場と言う箱は限られている訳で、さすがにここから先、業績が急成長ということも、例えベイスターズが1位になったとしても、ないと考えられます。その点では、ビジネスとしては堅い不動産業、といった状態。

実は貸借対照表(B/S)を見ると横浜スタジアムは超優良企業です。資産159億円に対し、純資産が147億円の無借金会社。

更に驚くべきことは投資有価証券89億円を保有し債券運用をしている、超金持ち会社です。

1978年の横浜スタジアム完成以降、コツコツ溜めてきたのね・・・、というのがよく分かるB/Sになっています。

横浜DeNAベイスターズは赤字の中、横浜スタジアムが黒字で金持ち会社。母屋でおかゆをすすっているのに離れですき焼きを食べている、という塩ジイの言葉を思わず思い出してしまいました(笑)。

いずれにせよ横浜スタジアムという会社の財務状況は確かに伸び代は少ないものの、過去のたくわえがある立派な会社、と言えます。

DeNAのTOB価格と内容

DeNAは横浜スタジアムに対して株価1,500円でのTOBを宣言しています。

市民株主は株価@500円×5,000株=2,500,000円で横浜スタジアムに出資しており、ズバリ3倍の価格で株を買い取ります、というのがDeNAの申し出。

TOBの期間は2015年11月24日から2016年1月20日まで(36営業日)。

DeNAは既存保有分の5.75%と合わせて、50%超の株式を取得することをTOB成立の条件としています(条件未達の場合は買い付けを行わない)。

簡単に言えば、50%以上の株を取れて子会社にできるようなら横浜スタジアム株を買いますよ、ということです。

株価は高いのか、それとも安いのか→少なくとも安い株価ではない

まぁ難しいことはさておき、DeNAが提示している1,500円という株価が高いのか、それとも安いのか、これが一番の関心事かと。

横浜スタジアムの株価1,500円

・PER29.8倍

・PBR0.7倍

理論的に導き出されるのが上記の、PER29.8倍でPBR0.7倍という数字。これが高いか、安いか。

※PERとPBRの詳細は下記をご覧ください

そして上場している東京ドーム(東証1部9681)は実績PER14.4倍・PBR1.2倍。

類似会社と言える東京ドームの株価と比べるとPERで約2倍・PBRで約60%というのが、DeNAの算出した横浜スタジアムの株価評価になります。

ちなみに東京ドームは2015/1期売上高832億円、経常利益91億円の会社。横浜スタジアムと比べると規模約30倍の会社となります。

これらから考えると、DeNAが算出した横浜スタジアムの1,500円という株価は、少なくとも安い値段ではありません。管理人的には高めの価格、と言ってもいいかと。

PERという観点で言えば不動産系のPERは低く抑えられるので、PER29.8倍というのは非常に高い評価です。まぁ金持ち会社なのでPBRは1倍割れですが、仮に横浜スタジアムが上場したとしても、PER20倍が限界と考えられるので、PBRの評価の低さは目くじら立てなくてもよいかと。

横浜スタジアム株主の選択肢

さぁ1,500円で株を売って頂戴、と言われている横浜スタジアムの株主、選択肢は、①TOBに応じて売る、②TOBに応じず継続保有、の2つの選択肢があります。

DeNAのTOBに応じて横浜スタジアム株を売却の場合

横浜スタジアムの株主がDeNAのTOBに応じて株を売る場合は、出資した金額2,500,000円が3倍の7,500,000円になって戻ってきます。

ただしこれで横浜スタジアムとの縁は終了。今後配当収入はありませんし、ファン垂涎のオーナーズシートの権利も無くなります。個人の市民株主の感情としては、オーナーズシートの存在が一番悩ましい所でしょう。今後は年間シートを売却益で買うか、その都度チケットを買って横浜スタジアムに行くことになります。

DeNAのTOBに応じず横浜スタジアム株を売却しない場合

横浜スタジアム株を売却しない場合、まずDeNAがTOBに成功するかどうか、が最初のポイント。TOBに過半数の賛成が得られず、DeNAがTOBを実行しない場合は、横浜スタジアムはこれまでのままの状態が続く、ということになります。

そしてDeNAがTOBに成功した場合は、今後はDeNA次第。一番の関心事であるオーナーズシートは2023年まで保証する、とDeNAは説明しているようです。

またこれまであった年間12.5万円(税前)の配当も今後継続されるかどうかはDeNA次第。内部留保に回して球場の設備投資に充当する、と決まればそれまでです。(1978年の建築なんですから、さすがに老朽化が進んでいます。DeNAだってさすがに改修費の持出しは限度があります)

株を売らない場合の留意点

オーナーズシートの権利や過去への愛着等、横浜スタジアムの株を売らない、と決断される方もおられるかと思います。特に未上場の会社の場合、株の売却は経済合理性だけで判断できない場合も多いので。

その時に気を付けておきたいのは、未上場会社の株式は現金化する機会は殆どない

、ということ。

今回のDeNAのTOBを逃すと、次に売却機会があるかどうかは分かりません。今後の様子見てDeNAに買い取ってもらう?無理ですよ。発行会社に株券を買い取る義務はありません。

横浜スタジアムの株は譲渡制限付きの株です。譲渡制限付きの株式を売却したい場合は、株の売却候補先を株主自ら見つけて、その上で発行会社(横浜スタジアム)に譲渡を許してもらう、というのが通常の流れですので。

どうしても会社に買い取って欲しい?では仕方ないですな・・・、と言って足元見られるのがオチですので。

譲渡制限付きの未上場会社の株を現金化する機会は殆どない、というのは覚えておいて損は無いと思います。

え?横浜スタジアムが上場するかもしれない?東京ドームの約30分の1の規模の会社が上場するのは、一体いつの日になるのでしょうか・・・。

悩んでいる市民株主の方も多いようです

投資家的視点では横浜スタジアム株は売却

感情論はさておき、経済合理性、投資家的観点で言えば今回の横浜スタジアム株の売却に応じるべき。

やはり売る機会が30年以上も無かった未上場の株式を取得コストの3倍で売却できる、というのが大きいです。株価についてはもう少しゼイタク言いたい部分もありますが、東京ドームと比べて割高な設定になっているので、この株価でダンしても問題ない水準です。

それにないより30年以上固定化されていた現金が3倍になって返ってきます、これも大きい。

もう少しマニアックに言えば、配当を考えないで、1978~2015年までの37年の保有でIRR(Internal Rate of Return:内部収益率)は約3%。配当が年間125,000円(税引き後112,500円)発生しているので、それを考えればIRR4%にはなりそうです(いつから配当が発生したか計算していないので、ザックリとした数字です)。

37年の保有でIRRも何もないかもしれませんが、まぁ参考値ということで。マニアック過ぎる数字ですが、要は投資して年間4%の利回りでした、ということです。この先、売却の機会が無い可能性も高く、配当の維持もされないリスクを考えればIRR3~4%で売却できるのなら現金化して手じまいすべき。

ちなみに、未上場株は余程のIPO期待がなければ売れる機会に売る、というのが未上場株投資を手がけるVC投資では鉄則と考えられます。

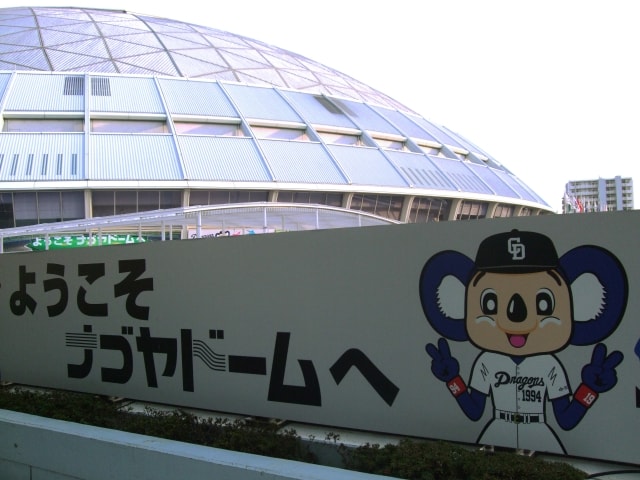

けど管理人が名古屋ドームの株主で同じ立場だったら、やはり考えるなぁ。尚且つ名古屋ドームの近くに住んでいたら。

もう今更お金はいいから、オーナーズシートだけでいいです、と言いかねません。最近の弱いドラゴンズだとそんな気にならないかもですが、落合監督時代だったら売らないような・・・。

実際自分の立場になると悩ましいよなぁ

横浜市の判断に注目

実は横浜市も横浜スタジアムの5.74%の株主となっています。横浜市がどんな判断をするのかに注目。

だって30年以上売れなかった株を3倍で売却できるチャンスが到来している訳です。売却しない、ということであれば、そこには明確な理由が必要となります。感覚的には売らない、と判断するんじゃないかと思いますが、どんな理由付けするのか、非常に興味深いです。

売るにせよ、売らないにせよ議会に対する説明が必要でしょうけど、いずれの判断を取るにせよ、結構議会への説明が大変そうです。

まとめ

調子に乗ってマニアックなことを書きすぎた感もありますが、横浜スタジアム株の売却判断、経済合理性で考えるか、それとも感情面を重視するか、で変わってきます。

経済合理性で考えれば売るのがベターですし、オーナーズシートの存在を考えると、売るのは忍びない・・・。けど”売らない”と判断するのであれば、次の売却機会は無い、という覚悟は必要かと。何せこれまで30年以上株の売却機会がなかったのが、その証拠です。

まさにお金で買えない価値のある世界を感じることができる、今回のDeNAによる横浜スタジアムのTOB。最終的に市民株主がどう判断するのか。

DeNAの横浜スタジアムのTOB、どんな結果に着地するのかに注目です。

PS 最終的にDeNAはTOBに成功して、持ち株比率76.87%が集まったようです(2016/1/21発表)。個人株主の8割近くが応募。個人株主説明会や訪問・TELでのDeNAの丹念な活動が実を結んだ形となりました。