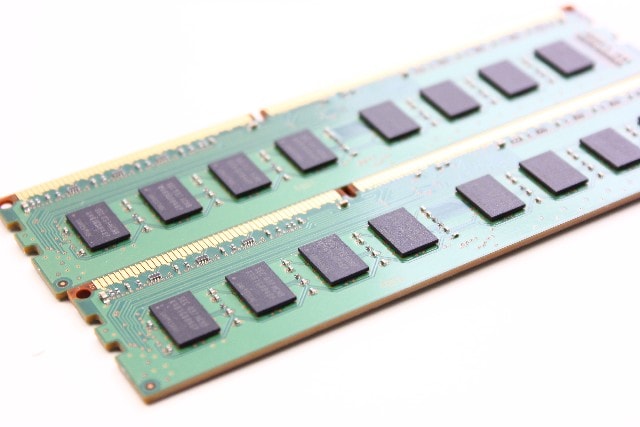

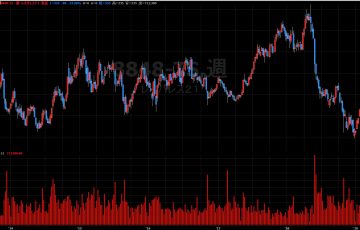

原発事業で数千億円規模の損失発生が見込まれ、債務超過の懸念が生じている東芝が、半導体部門を分社化へ。そして今後は半導体部門のIPOも検討。分社化の際に、他社に株式を売却することで、東芝としての資金調達が可能になり、更にIPOを行うことで追加での資金調達も可能。

ただし分社化そしてIPOというのは、東芝の事業の柱である半導体部門のグリップが弱くなることを意味しており、東芝としては苦渋の決断となります。

もう背に腹は代えられない状態になっている東芝、半導体部門をネタにした資金調達での生き残りに賭けざるを得ない状況となっています。

概要

東芝が遂に半導体事業を分社化へ、ウエスタンデジタル他からの出資を受け入れへ

東芝は主力フラッシュメモリーを含む半導体事業を分社化し、ハードディスク駆動装置(HDD)世界最大手、米ウエスタンデジタル(WD)から趣旨を受ける交渉に入った。~新会社は早ければ2017年前半にも設立する。複数の関係者によるとWDの他ファンドなども出資に関心を示している。~出資比率は2割程度とし出資額は2千億~3千億円の案が出ている。(日本経済新聞2017/1/18)

新たに原発事業で数千億円規模の損失が見込まれている東芝。下手をすると数字的に債務超過となりかねない状況であり、資本の増強が急務となっています。

関連記事:さすがの東芝も倒産の危機的状況に、原発事業で数千億円の減損計上へ

ただし不適切会計問題で市場からソッポを向かれている状態の東芝は、資本市場からの資金調達の道は実質閉ざされています。目先の資金繰りは問題ないとされている東芝なので、銀行がDES(デッド・エクイティ・スワップ)で支援するのか?、とも思いましたが、東芝は半導体部門の切り出しという最後の手段を使うようです。

医療部門をキャノンに売却して、家電部門も中国系企業に売却した東芝にとって、既に売れるものは半導体部門しか残っていません。ただし半導体部門は東芝にとっては、会社を支える大黒柱と言っても過言ではない存在。

大黒柱に手を付けざるを得ない東芝、現状のシンドサが現れています。分社化は早ければ2017年前半とのこと、もうスグですね。東芝が決断すれば、即動き始めそう。

半導体部門の分社化により2,000~3,000億円の資金調達が可能

半導体部門の分社化、そして他社への株式譲渡により、東芝は2,000~3,000億円の資金調達が見込まれています。他社に対し新会社の資本の2割程度を譲渡のようなので、ザックリ言って切り出す半導体事業の価値は1兆円と言った所。当然、主導権を東芝が握る形としたいでしょうから、他社の出資比率は33.3%以下にすると思われます。

東芝にとって半導体部門の分社化は面倒だし、他人に口を挟まれたくないでしょうから本当は避けたいのでしょうが、分社化による株式の売却で2~3,000億円の資金調達が可能なら、背に腹は代えられません。

他の手段でそれだけの資金調達ができないい東芝にとって、下手をすれば債務超過の懸念があるので、千億円単位の資金調達は必要不可欠。2~3,000億円あれば、債務超過転落という事態は避けることが可能になります。

東芝とウエスタンデジタルは昵懇の中

東芝の半導体部門分社化に伴い、株式の取得先とされているのがアメリカのHDD(ハードディスク)大手のウエスタンデジタル。東芝は元々サンディスクというメモリーの会社と共同でメモリー事業を行っていましたが、このサンディスクを2015年に買収したのがウエスタンデジタル。メモリーのサンディスクと東芝の関係はよく知られていますが、HDDのウエスタンデジタルと聞くと”あれっ?”と思う方もいるかもしれませんが、サンディスクの現在の親会社です。

ウエスタンデジタルがサンディスクを買収した際に当サイトでも記事を書いています。

関連記事:ウエスタン・デジタルがサンディスクを買収、東芝の半導体事業に嫌な予感

サンディスクは東芝とともに日本の工場に9,000億円以上投資をしており、東芝とサンディスクは切っても切れない仲。親会社がウエスタンデジタルとなった今も、共同で四日市の工場を運営しているので、関係は継続中。

外資系の会社なので、当然何かしらの要求はされるでしょうが、東芝にとっては話をまずは聞いてもらえる先ではあります。

けど前の記事書いた時に、まさか東芝がこんなことになるとは夢にも思っていませんでした。不適切会計問題だけならまだしも、原発事業での数千億円の赤字なので、やむを得ないとは思いますが。

けど1年と少しでこの状態、東芝の内部も大変でしょう。

ウエスタンデジタルが子会社化したサンディスクと東芝は昵懇の中

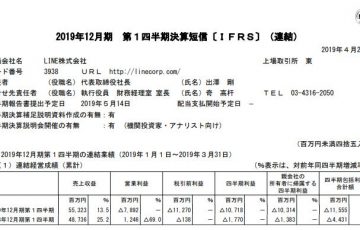

将来的には半導体部門のIPOの可能性も

半導体部門を切り出して、ウエスタンデジタル他からの出資を仰いだその後は、半導体部門のIPOも検討している様子。IPOすれば半導体事業で独自の資金調達が可能になります。

ただし問題は、切り出しにともなう株式の売却→IPOによる資本増強となると、東芝の半導体会社に対する出資比率は徐々に下がっていく、という点。IPOの際に東芝が売出を行えば更に東芝の出資比率は下がります。

そしてもう1つの問題が、東京証券取引所が東芝の子会社上場を認めるかどうか。既に東証は原則子会社上場を認めていません。原則という所がミソで、相手によっては認める可能性もあるのですが、東芝は不適切会計問題の開示のまずさもあり、完全に東証を敵に回してしまっています。下手をすれば東芝の上場廃止の可能性がある中、子会社上場を東証が認めるのか?

東芝を潰す訳にはいかないでしょ、という資本の論理とは別の所でアッサリ東芝の半導体部門のIPOが決まる可能性もありますが(相当可能性が高いと思います)、普通に考えると東芝の半導体部門の上場、相当ハードルが高いと言わざるを得ません。

まだ切り出した半導体部門をIPOします、という宣言はなされていませんが、実現可能かどうか非常に興味深いテーマではあります。

東芝本体も劣後ローン等で資金調達を模索

関係者によると東芝は議決権の無い優先株の引き受けや、一部を資本として認められる劣後ローンなどを検討している。政投銀(日本政策投資銀行)にあh既に支援を要請したもようだ。東芝は近く銀行側に損失の概要などを説明する見通しで、資本増強についても協力を要請する可能性が高い。(日本経済新聞2017/1/19)

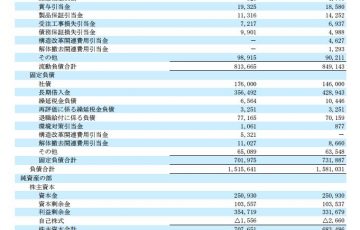

東芝は半導体部門の切り出しだけでなく、東芝本体での資金調達の方法も模索している様子。東芝の2016/3期末時点での資本合計は約6,700億円。今回の原発事業の損失が仮に5,000億円とすると、一応数字の上で債務超過は避けられます。ただし原発事業の損失を計上する前の時点で既にのれん等が約6,400億円存在しており、資本合計がホンの少しだけのれん等を上回っている状態。

どういうことかと言うと、2016/3期末の状態をスタート地点とすれば、仮に5,000億円の損失が原発事業で発生すると、半導体部門の切り出して2,000~3,000億円調達しても、別の所からもう2,000~3,000億円調達しないとバランスが取れません。

本当は東芝本体の調達のみで何とかなれば問題ないのですが、それが出来ないから半導体部門の切り出しにまで話が進んでいます。

本体の調達と半導体部門の切り出しとセットで、漸くスタートに戻る状態となります。

しかしシレッと日経新聞(1/19)の一面に”東芝、損失5000億円超も”とありますが、数千億円の損失って5,000億円オーバーだったのか?東芝はホント大丈夫だろうか、と思ったのは管理人だけではないでしょう。。。

従業員や家族の雇用数考えると、東芝は最後の最後は助けてもらえるでしょうけど、次から次に出てくる損失は、支援を検討せざるを得ない銀行は、勘弁してくれよ・・・、と思っているのは間違いなさそ。特に東芝やメガバンクが書いた絵についていくしかない地銀にとっては、東芝問題はホント厄介だと思います。

まとめ、まだ着地点が見えない東芝

どうやら原発事業での新しい損失が5,000億円を超えてしまうかもしれない東芝。半導体部門の切り出しでの資金調達と本体の資金調達の両者セットでの生き残りを模索しています。

ただし色々書きましたが、まだ確定した事実はありません・・・。とは言え莫大な雇用を抱えていて原発事業まで抱えている東芝を政府としても潰すわけにはいかないので、最後は何とかなってしまいそうですが、まだ着地点が見えない状態となっています。

果たして最終的にどんな形で今回の問題は着地するのか。まだまだ紆余曲折ある可能性もありますので、しばらく興味深いく推移をフォローしようと思います。

東芝問題の関連記事

・さすがの東芝も倒産の危機的状況に、原発事業で数千億円の減損計上へ

・ウエスタン・デジタルがサンディスクを買収、東芝の半導体事業に嫌な予感