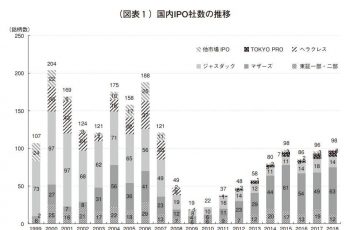

2019年のIPO社数は91社と過去10年で最多となりました。

また主幹事証券で見ると、みずほ証券とSMBC日興証券という銀行系証券会社の主幹事銘柄が目立つ結果となりました。

年内最後の大型IPOのソフトバンクは公募割れで終わった2018年のIPO市場を振り返ります。

概要

2018年は91社がIPO

2018年最大のIPOソフトバンク<9434>は公募割れで終わりました。やはりKDDIより高い時価総額を考えると、直前の環境の悪さもありましたが、正直な所妥当な結果ではないかと。孫プレミアムに期待した部分もあったのですが、上場時の東証の鐘を鳴らす場に孫さんいなかったので孫プレミアムも期待できないなぁ、と思ってしまいました。

どーもソフトバンクのIPOの公募割れイメージが象徴する可能性がある2018年のIPO市場ですが、社数は91社とここ10年で最多となります。

8割のIPO銘柄が初値割れの水準に

ただし今年のIPO銘柄は、IPO後株価が初値を下回る銘柄が多いなー、と思っていたのですが、その銘柄数は約8割にも上る様子。

今年すでに上場した78社のうち8割弱にあたる60社の株価(株式分割などを考慮した実質ベース)が初値比でマイナス圏にある。(2018/12/18日本経済新聞)

初値比で5割以上マイナスになっているメルカリ<4385>が2018年のIPO銘柄のその後を象徴しているようで、残念ながら2018年のIPO銘柄の多くが上場ゴールになっている現実があります。

IPOはそこそこの株価でデビューして、その後業績の拡大とともに株価も上昇して、新興市場銘柄なら東証デビューの際に公募で更に資金調達して事業拡大、というのが理想形です。しかし2018年は残念ながら初値天井で、あとは市場からの放置プレイで株価の下落が継続中・・・、という状態です。2018年に限った話ではありませんが、2018年は特にその傾向が顕著と言えます。

実はVCの投資先IPOは多くない2018年のIPO銘柄

VCに加え事業会社の未上場株投資(コーポレートVC)が増えて、未上場株バブルの状態が案外長く続いている状態ですが、2018年のIPO市場は実はVCにとってそんなに美味しい年とはなっていません。データは取っていないのですが、各IPO銘柄の株主はほぼ見ていますが、意外にVCや事業会社が参入している会社が少ないな、という感想です。

例をあげると、VC最大手のジャフコ<8595>は上期で出資先がIPOしたのは1銘柄のみ。ジャフコですらそんな状況なので、他のVCも似たような状態。コーポーレートVC勢もそんなに状況は変わらず、未上場株投資が盛り上がっている割には、EXITはそんなにうまくいっていない印象があります。

IPO件数が多かったと言っても、ピカピカのベンチャー企業がIPOするよりも不動産系や人材系の会社のIPOが意外に多く、何だかIPO候補銘柄の在庫一掃セールの感が個人的にはなくもなく、そうなるとVCが出資している銘柄はそんなに数はないよね・・・、といった状態。

未上場株バブルと言ったところで、結局投資は回収してナンボの世界。既に日経平均が21,000円割れて、3月の水準を下回ってピークアウトしている中、2019年はVC自体が曲がり角を迎える可能性もあるな、と考えます。

2018年のIPO主幹事証券会社ベスト5

2018年のIPOの主幹事証券会社を抜き出して数えてみました。ベスト5は下記となります。

1位 野村証券 23社

2位 みずほ証券 22社

3位 SMBC日興証券 20社

4位 大和証券 11社

5位 SBI証券 10社

銀行系証券会社の主幹事銘柄が目立った2018年のIPO市場でしたが、結果はご覧の通り。みずほ証券が2位、SMBC日興証券が3位と大健闘。野村証券の1位はさすがですが。

一方、大和証券は4位の11社ですがメルカリの主幹事を取っているので量より質でカバーしています。

またSBI証券も10社と健闘。独特のIPO銘柄を上場させるSBI証券ですが、今年もそのカラーは健在でした。

関連記事:IPO投資の始め方、証券会社に複数の口座を持つことが必須

2019年のIPO社数は減るのでは?

日経新聞の野村證券の公開引受部長のコメントでは、2019年は2018年以上にIPO社数が増えるのでは、ともありますが、2018年に不動産などの中堅所の会社までが相当数IPOしているので、そろそろピークアウトではないかと。まぁ現場の肌感覚の方が正しい可能性が当然ありますが、ともあれ2018年のIPO銘柄を見ていると、以前ならIPOしてないよね、という銘柄がIPOしている例もあります。そんな状態が長く続く訳はないので、ベットするなら2019年は2018年比でIPO社数は減る方。

中にはピカピカのベンチャー企業がIPOして、公募価格比で結構な倍率を付けてIPOする銘柄も出てくるとは思いますが。

またVCにとって、2019年は淘汰の年のスタートとなる可能性があります。未上場企業への投資バブルも既に3年以上たってますが、IPO市場が曲がってくると途端にその時価総額では回収できない、という銘柄が増えることになりますので。

関連記事:100億円超え多数でVCは資金回収できるのか?フィンテックベンチャーの推定企業価値が高い件

まとめ

91社がIPOしてここ10年では最大のIPO社数となった2018年、銘柄の内容はともかく、数が出る事は決して悪い話ではありません。リーマン・ショックの時なんか、IPO市場は死んでいたので、それに比べれば夢のような世界です。

ただしさすがに上場株式市場も息切れ感があるので、IPO市場も2018年がピークとなる可能性が。

果たして2019年のIPO市場はどんな状況になるのでしょうか。来年もIPO市場の動向に注目したいと思います。

・2018年は主幹事数第3位となったSMBC日興証券は、大手証券会社ながらIPO株の一部を抽選で割り振る形を取っています。三井住友銀行グループのSMBC日興証券は毎年数多くのIPO案件の取り扱いがあり、IPO投資には欠かす事のできない証券会社です。大手証券で敷居が高いと感じている方も多いようですが、通常のネット証券と同様に口座開設できるので、口座開設されてはいかがでしょうか?

IPOの関連記事

・IPO及びIPO投資とは?意味、仕組み、ルールについて解説