2017年は大企業によるベンチャー投資が681億円と過去最高の数字となったそうです。

大企業によるベンチャー投資=コーポレート・ベンチャーキャピタル(CVC)は、日本ではブームを繰り返し、定着していない現実が存在しています。

AIやフィンテック等、大企業も自前の技術開発では対応できない部分が生じている今回は、過去のCVCブームとは若干異なる面も存在しています。

果たして今回のCVCブームは、日本でCVCが定着する契機となるのでしょうか?CVCの過去の流れと、メリット・デメリットを解説してみました。

概要

大企業の2017年のベンチャー投資は681億円と過去最高に

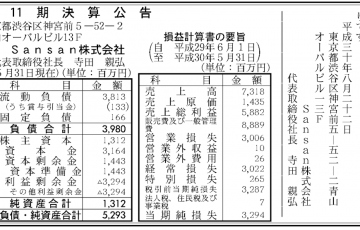

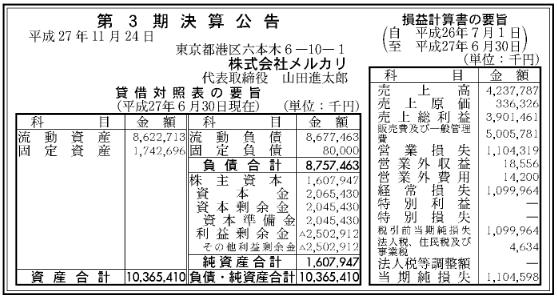

大企業が2017年に自社のファンドなどを通じて投資した額は過去最高の681億円に達し、5年前の27倍に増えた。(2018/1/13日本経済新聞)

大企業によるベンチャー投資が活況を呈しているようです。金額は5年で27倍、件数は5年で6倍となっている様子。

景気がそこそこよい中で、AIやフィンテック等でベンチャー企業の創業も相次いでおり、VCだけでなく大企業もベンチャー投資に積極的となり、それが数字として表れています。

大企業によるベンチャー投資はコーポレート・ベンチャーキャピタル(CVC)と言われ、アメリカでは積極的に行われてきました。

定着せずブームを繰り返してきた日本のコーポレート・ベンチャーキャピタル(CVC)

2017年に大いに盛り上がった大企業によるベンチャー投資のコーポレート・ベンチャーキャピタル(CVC)ですが、日本ではCVCは定着せずブームを繰り返してきた、との歴史があります。

2000年以降、ITバブルや新興バブル期にも盛り上がったのがCVC。しかしながらバブル崩壊とともに大企業はベンチャー投資を見送り・・・、と言うのが景気回復期やマーケット活況期のお決まりの現象とも言えました。

今回も景気回復とマーケットの回復とともにCVCが活況を呈している訳ですが、今回もこれまで通り、景気悪化及び市況の悪化とともにCVCの熱は冷めてしまうのでしょうか?

大企業の2017年のベンチャー投資が681億円と過去最高になった点よりも、個人的には現在の現象が、今後日本で定着するのかが、一番の注目点。

日本企業は自前での技術開発が中心

日本でCVCが定着しない大きな理由の1つは、自前での技術開発が中心、と言う日本企業の当たり前すぎる企業カルチャーがあります。

自前で技術者を雇っている大企業にとっては、当然自社開発した技術で製品開発等するのが当たり前の企業行動。どこの馬の骨だか分からないベンチャー企業の技術を使うより、自前の技術・・・、と言うのが当たり前の企業文化。

結局CVCはマーケット環境がよい時は、資金的にも余裕があるためブーム的に盛り上がるものの、景気が悪くなって資金的な余裕がなくなると財布のひもがキュッとしまり、新規投資は凍結。これが過去何度か見てきたCVCの歴史です。大企業の宣伝広告費の使い方に似ているような・・・。

欧米の場合、自前で技術開発する面もありますが、自らに足りない技術は外から買ってしまえ、というのが特にシリコンバレー流の企業文化であり、CVCは景気やマーケットの環境に関係なく続けられます(当然、波はありますが、日本企業のように一気に上下はしません)。代表的な例は通信機器企業のシスコ・システムズ。ベンチャー投資やベンチャー企業の買収を数々行い、その技術を取り込み業績を伸ばすことで、今やダウ平均採用銘柄となっています。

ベンチャー企業にとっては良いことばかりではないCVC

事業会社のベンチャー投資、と言うと投資を受けるベンチャー企業にとってメリットばかりが強調される面がありますが、当然物事には裏と表があります。

ベンチャー企業の社長インタビューで、出資を受けるなら事業会社がいい、とのコメントを見ることがありますが、メリットばかりじゃないんですが・・・、と思ったり。VCから出資を受けると、株主シェアを結構取られたり・株価を抑えられたり・経営に口出しされたり・・、と言う懸念が生じる一方、事業会社からの出資はそれらデメリットがないため、一般的にはよいイメージを持たれています。

ただし事業会社の出資もメリットばかりではなく、事業会社の色がついた企業として見られる、出資する事業会社によっては明確に経営にダメ出しする先もある等のデメリットがあります。

例えば事業会社Aから出資を受けると、あの会社はAグループの会社だから、とAにライバル関係のあるBとの取引が難しくなる可能性が生じます。企業の色って、日本の取引慣行の中では昔ほどではないにせよ今でも相応に重要視されます。

あと大企業と言うのは基本的に管理部門がしっかりしており、同様の管理を求められるケースもあります。また事業会社から完全に経営判断に対してダメ出しされるケースもあります。VCの場合、経営に口出しすると言っても、事業領域に対する口出しはあまりしない(と言うよりできない)のですが、既に事業を行っている事業会社の観点からは出資先が事業展開を行う際に明確にNoを突きつけるケースがあります。特に自社グループで同じことをしている場合、その可能性が高まります。ま、バッティングする事業を出資先にさせる訳がない、と言うのは考えてみれば当然ですが。その辺りは、技術的に優位性のある出資先のベンチャー企業に任せてしまえ、とならないのが日本企業でもあります。

今回こそ日本でのCVCの定着を期待

AIやフィンテック等、今回の景気回復期に勃興した技術領域は大企業の社内リソースでは対応しきれない部分が多く存在しています。これは過去、日本では殆ど見られなかった状況であり、CVCの盛り上がりもその点から、今回こそ単なるブームでは終わらない可能性を秘めています。

上場マーケット自体が停滞すると、CVCもブームが収まり、兵どもが夢の跡、的に事業会社の保有株が買い取りファンドに持ち込まれる・・・、というのが過去あった姿。現状、日経平均が23,000円を維持しており、目先簡単にマーケットが崩れるリスクが少なく、当面CVCの活況も維持される雰囲気ですが、景気やマーケットが調整期に入ったときに、現在のCVCの活況は真価を問われることになります。

かつてはIPOした新興系企業のCVCが積極的で、そちらからブームが発生、というケースも多かったのですが、今回は新興系企業のVC投資と言うのはそれほど聞かれないので、今回のCVCの活況はかつての姿とは異なる面も複数存在しています。

ブームの繰り返しで海外に比べると定着しているとはいいがたい日本のCVC、今回こそ定着を期待したいところです。

まとめ

ハイリスク・ハイリターンのベンチャー投資ですが、事業会社にとっては、ベンチャー企業の技術を買う、との面で通常のVCとは異なる投資判断が可能です。

その意味ではベンチャー企業の活性化のため、CVCの存在は重要ですが、日本では上記のようにブームを繰り返してきた歴史があります。

投資の世界なのである程度の波はやむを得ない面はありますが、日本のCVCはAll or Nothingを行き来していた状態であり、今回の活況を契機に、CVCが定着することを期待。

今後景気やマーケットが停滞した際にも大企業がベンチャー投資を完全にストップせずに投資部隊を解散せずに、細々とでもベンチャー投資を続けることができるのか、そんな面に注目したいと思います。

・エメラダ・エクイティなら個人投資家でも未上場のベンチャー投資を手がけることが可能です。VCが既に投資をしている企業に投資をする形となるため、何の背景もない未上場企業に比べるとIPO確率が高いと言えます。ご興味あればまずは無料で口座開設をしてはいかがでしょうか?

エメラダの口座開設はコチラからどうぞ![]()

![]()

関連記事:エメラダ・エクイティのクラウドファンディング投資について解説